__________________________________________________________________

di James E. Miller

In un recente editoriale del New York Times, l'economista Paul Krugman è tornato a castigare quella che ha tristemente soprannominato "fatina della fiducia." Secondo il premio Nobel, la "fatina della fiducia" è una sorta di ambiguità fuori luogo che aleggia sulla regolamentazione e sulla fiscalità del governo, pronta ad intaccare il modo in cui gli investitori scelgono di investire il capitale. Per Krugman, la ripresa anemica degli Stati Uniti non dovrebbe essere attribuita a questa "incertezza," ma piuttosto ad una "mancanza di domanda per quello che producono i lavoratori." Ad oggi è il portavoce più importante della politica economica Keynesiana, e rappresenta molto bene il pensiero circolare di suddetta scuola. Keynes e i suoi seguaci attribuivano la maggior parte dei crolli economici ad una spesa insufficiente. Un rallentamento della spesa spinge gli spiriti animali a non essere così aggressivi nella loro brama di consumo.

Keynes considerava il risparmio stupido e da ignoranti. Nel suo saggio “Economic Possibilities for our Grand Children,” sminuì gli avari che guardano sempre al futuro poiché in questo modo non assaporano il presente. L'uomo con uno scopo è "sempre alla ricerca di una immortalità spuria ed illusoria," mentre priva della sua ricchezza coloro che lo circondano. Questo è il cuore del Keynesismo. Il risparmio è considerato un male necessario, ed una gratificazione immediata come un qualcosa di moralmente ripugnante. Keynes odiava la prudenza della borghesia. E' probabile che questo antagonismo giocò un ruolo cruciale nello sviluppo delle sue teorie economiche.

Ma anche supponendo che Keynes scelse l'approccio deduttivo alla scienza economica, considerare la spesa come forza trainante dell'economia è terribilmente impreciso. Gli esseri umani possiedono bisogni infiniti. Quindi, in un certo senso, non c'è mai una vera mancanza di domanda; solo le risorse per soddisfare il desiderio. E queste risorse non si possono creare dal nulla. Devono prima essere prodotte. Come spiega Henry Hazlitt,

[...] la domanda e l'offerta sono solo due facce della stessa medaglia. Sono la stessa cosa vista da diverse direzioni. L'offerta crea la domanda perché, in fondo, è la domanda.

In ultima analisi, sono i beni ed i servizi che migliorano la vita umana. Senza, l'uomo vivrebbe ancora come un nomade alla disperata ricerca giornaliera di cibo. E' tramite la produzione, il risparmio e l'investimento che la scarsità del mondo diventa sempre più gestibile. In altre parole, produrre più di quanto viene consumato immediatamente è quello che salva l'umanità da un'esistenza precaria. Questo benessere materiale permette, quindi, all'uomo di dedicarsi alle attività spirituali. Murray Rothbard sottolineò questo aspetto quando scrisse:

Tutte le grandi opere d'arte, spettacolari epsressioni dello spirito umano, avevano bisogno di oggetti materiali: tele, pennelli, strumenti di pittura, carta, strumenti musicali, materiali edili, materie prime per le chiese, ecc. Non esiste una divisione tra lo "spirituale" ed il "materiale," e quindi ogni dispotismo che paralizza la sfera materiale paralizzerà anche quella spirituale.

Come specie, siamo sempre alla ricerca della felicità dettata unicamente dalle nostre valutazioni individuali. Questo richiede lavoro e produzione per soddisfare qualsiasi scopo prefissato. Con questa verità in mente, diventa chiaro che le economie non soffrono necessariamente per una mancanza di domanda, ma in realtà per una mancanza di investimenti o di produzione. Dal momento che ci sono sempre bisogni da soddisfare, un'economia di mercato non ostacolata non potrebbe mai sperimentare un lungo periodo di disoccupazione. Ci sarebbe capitale da usae. Allora che cosa trattiene gli imprenditori ed i capitalisti?

In un articolo sul The Independent Review, lo storico d'economia Robert Higgs ha presentato delle prove con cui dimostrava che la Grande Depressione non venne prolungata da un rallentamento della domanda, ma piuttosto dall'interventismo senza precedenti del governo Roosevelt. Intitolato “Regime Uncertainty: Why the Great Depression Lasted So Long and Why Prosperity Resumed after the War,” Higgs riassume così la sua posizione:

In primo luogo, la Grande Depressione non fu solo un'altra crisi economica. Come intensità e durata, è stata molto diversa rispetto alle altre deressioni economiche della storia degli Stati Uniti, come quelle del 1890. Stiamo parlando di storia, non di fisica; eventi unici possono avere cause uniche. In secondo luogo, ha perfettamente senso l'ipotesi di un'incertezza alimentata dal governo. In terzo luogo, data l'approvazione di leggi, normative e decisioni giudiziarie dannose per le attività imprenditoriali, l'ostilità del Presidente Roosevelt e dei suoi seguaci nei cofronti degli investitori, e data la presenza di fanatici anti-business tra gli strateghi e gli amministratori del New Deal dal 1935 al 1941, il clima politico non poteva far altro che scoraggiare gli investitori. In quarto luogo, esiste una grande quantità di prove che dimostrano come tra il 1935 e il 1941 gli investitori si sentissero parecchio incerti riguardo al futuro della proprietà e dei diritti. Gli storici hanno catalogato innumerevoli dichiarazioni a tal proposito; ed i dati presentati in precedenza confermano che negli anni prima della guerra, la maggior parte dei dirigenti aziendali prevedeva attenuazioni sostanziali nei diritti della proprietà privata (fatto che sarebbe sfociato in una "completa dittatura economica"). In quinto luogo, il comportamento degli investitori sul mercato obbligazionario ci mostra che la loro fiducia nel futuro era andata incontro ad una battuta d'arresto (cosa che corrisponde esattamente con il Secondo New Deal).

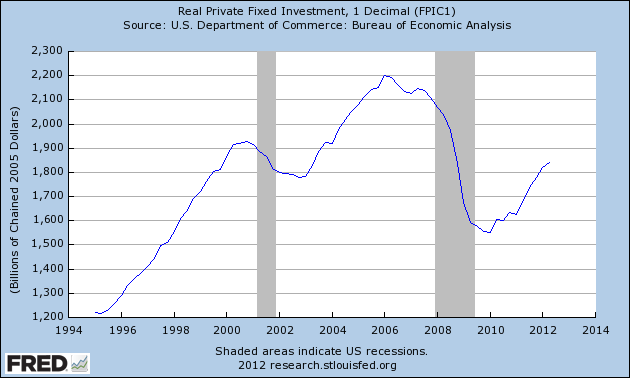

Proprio come nella Grande Depressione, ci sono abbondanti prove che mostrano come l'incertezza normativa stia attualmente intralciando l'investimento privato fonte dell vera crescita economica. La relazione economica di metà anno dalla National Small Business Association mostra che il 34% dei piccoli imprenditori si aspetta un'economia stagnante, mentre il 68% degli intervistati ha citato l'incertezza economica come il grande "ostacolo" alla produttività futura. Nel Small Business Optimism Survey rilasciato a Settembre dalla National Federation of Independent Business, il 22% degli intervistati considera l'incertezza politica una delle cause principali per la loro riluttanza ad espandersi. Higgs stesso fa notare, in un recente post sul suo blog, che gli investimenti privati debbono ancora superare il punto più basso dal bust della bolla dot-com.

Nel corso della storia, le crisi economiche sono state accoppiate con fasi di espansione in base alla loro intensità. Ma mai dopo la Grande Depressione la ripresa è stata così debole come lo è ora. Qualcosa sta forzando gli investitori a mantenere i soldi da parte piuttosto che rischiarli e soddisfare i desideri illimitati dei consumatori. L'evidenza empirica e la logica suggerirebbero che sono le attuali misure politiche a spaventare i capitalisti il cui compito è quello di creare ricchezza. Dall'Affordable Care Act, passando per la Dodd-Frank, fino alla fine dei tagli fiscali di Bush, non è chiaro quanto rimarrà in tasca agli imprenditori dei loro guadagni. Come mostra l'economista John B. Taylor, sin dal 2008 sono aumentati i lavoratori del governo federale che svolgono attività normative.

Allo stesso modo, nel corso degli ultimi quattro anni è aumentato notevolmente anche il numero di disposizioni fiscali in scadenza.

Poiché l'uomo è dotato di libero arbitrio, il futuro non è mai certo. Per imprenditori e capitalisti il profitto non potrà mai essere una cosa garantita, quindi devono investire con prudenza se sperano di ottenere più ricchezza. L'ingerenza incessante della classe politica complica eccessivamente questo processo. Esistono pochi incentivi a rischiare capitale prezioso quando potrebbe essere saccheggiato in qualsiasi momento. L'oscurità politica ed una classe crescente di pianificatori centrali rendono asfissiante il clima economico.

La teoria secondo cui una mancanza di domanda aggregata è causa della recessione economica non ha capito il problema. La domanda di per sé non accresce affatto lo stock di merci nella società; questo è compito della produzione. Dato che la teoria economica si occupa delle interazioni del genere umano, la possiamo applicare in tutti i contesti. Su un'isola deserta, solo un ciarlatano potrebbe affermare che la "mancanza di domanda" impedisce ad un'economia primitiva di mutare ed esprimere quindi il suo pieno potenziale. L'isola deserta non è diversa dall'economia di oggi; entrambe sono dominate dalla scarsità. Se volete che l'economia mondiale si riprenda, bisogna rimuovere gli ostacoli che intralciano l'attività imprenditoriale in modo da far posto ad investimenti in beni materiali e servizi reali. Dopo potremmo pensare al consumo.

[*] traduzione di Francesco Simoncelli: http://francescosimoncelli.blogspot.it/

È incredibile la pochezza epistemologica dell economia in concetti quali pil e domanda aggregata. Un giorno che ho tempo libero la rifondo

RispondiEliminaCiao gdbarc.

RispondiEliminaQualora volessi farlo sotto forma di articolo sarò ben felice di pubblicarlo.

Grazie Francesco, per me è un onore vicino a tanti nomi illustri. Sono in un periodo un po' incasinato quanto a tempo disponibile, ma mi riprometto di farlo. Non in tempi brevi, anche perché va fatto con cura ed accortezza. Magari quest estate. Da una mia battuta, il suggerimento mi ha stimolato. In forma di articolo si potrebbe sviluppare un indice non semplicemente sistematico ma già di inquadramento delle tematiche in forma discorsiva. Salvo più estesamente approfondire in seguito, più a lungo e magari a più mani. Ripartendo li da dove tutto era cominciato, cioè ovviamente dalla praxeologia. Tra modernità sociobiologica ed utilizzo strumentale delle macro grandezze e statistiche. Intanto approfitto e segnalo un uscita su ragiusan (rassegna giuridica della sanità), e poi sul sito dello studio, un articolo sulla sentenza della corte suprema degli stati uniti sull obamacare. È il commento di ieri qui, esteso un po' e rimodellato, postato su Facebook, di cui mi hanno chiesto permesso di pubblicazione sul giornale liberale in line "i mille", che ha una conoscenza con l organizzatrice della scuola di liberalismo della fondazione Einaudi. Speriamo di muovere qualcosa. Se potessi votare in Spagna o Scozia, sarei per gli indipendentisti. Qui non è così semplice, stante la perdita di ogni forza propulsiva della lega e le solite candidature illiberali del Berlusca (polverini al senato). Forse qui conviene l opposta tattica, esasperare tutti votando la plutocrazia bancaria. Gli italiani sembrano non averne ancora subito abbastanza...

RispondiEliminaÈ alla riga 8 era senz accento, congiunzione, ma lo ha aggiunto l iPad

RispondiEliminaCiao a tutti

RispondiEliminase non l'avete già fatto leggetevi le opinioni di zerohedge sullo scandalo Mps Mussari Monti Draghi. Il primo canarino della miniera a soccombere? Quante altre porcherie sono ancora nascoste nella finanza europea?

Meno governo meno danni. Votiamo per l'impasse. Che nessuno possa attuare i propri programmi.

RispondiEliminaNon possiamo fare altro.

Ciao Andrea e benvenuto heavymetal.

RispondiEliminaL'analisi che spesso sentite da questo blog è quella che esaustivamente e chiaramente fa capire al lettore cosa sta accadendo: banche e governo sono due zoppi che camminano appoggiandosi l'uno a l'altro, le banche fallite salvano gli stati in abncarotta che salvano le banche fallite. Questo è vero per qualsiasi altra entità che lo stato vuole salvare.

Quindi, ogni qual volta sentite che i politici si impegneranno affinché una determinata entità commerciale o fiannziaria non fallisca, potete star certi che quella stessa entità è già fallita. Quello che si tenterà di fare è continuare a inondare quella suddetta entità di denaro affinché possa tenere aperti i battenti. (Che MPS fosse sull'orlo del fallimento lo si doveva già capire quando comprò Antonveneta, ma vabbè...)

Si prolunga la vita ad una entità improduttiva che non farà altro che succhiare risorse dal resto della società. Da dove? Dal settore produttivo. Come? Principalmente attraverso le tasse.

Non solo, nel caso di MPS abbiamo che tra gli attivi ha anche bond del Tesoro italiano. Questo significa interessi pagati su tali "investimenti," cosa che a sua volta vuol dire maggiore estrazione di ricchezza dalla popolazione mediante la fiscalità. E questi pagamenti devono essere puntualmente effettuati, pena il default.

In sostanza, la popolazione è la garanzia collaterale dietro l'attuale farsa economica in cui nostro malgrado siamo immersi. Come abbiamo visto nell'ultimo anno, e come abbiamo visto oggi con gli USA, anche con l'impasse i politici voteranno per una maggiore estrazione di risorse dalla popolazione. Anche loro, alla fine, hanno creduto al loro stesso bluff: la loro presunta onnipotenza.

Finirà male e, soprattutto, finirà quando la garanzia collaterale smetterà di essere una garanzia collaterale e il bacino dei finanziamenti da stagnante andrà in declino perenne, ovvero, anche i contribuenti andranno falliti. Come in uno schema Ponzi, non sanno quando fermarsi.