di Francesco Simoncelli

Come avrete notato, il 2013 è iniziato con una certa euforia da parte dei pianificatori centrali. Abbracci e trombette a festa hanno scandito le notizie nei media mainstream. C'è chi parla con ottimismo, chi guarda al futuro, chi afferma con convinzione che il peggio è ormai passato. Si aspetta con trepidazione solo una cosa ormai: la crescita. Tutti sono felici, sorridono, ma credo sia un sorriso nervoso. Quel classico sorriso che si palesa qualora si debba stemperare un'atmosfera che si sta facendo sempre più pesante. Di solito è accompagnato da sudori freddi.

Questo classico atteggiamento è sintomo di una perdita di controllo, ovvero, gli strumenti implementati per risolvere un dato problema danno l'illusione di risolverlo... poco dopo la situazione peggiora. La strategia Keynesiana per uscire da una qualsiasi crisi economica è arrivata al capolinea. Stiamo assistendo alll'ultimo rantolo di suddetta scuola d'economia nata circa 80 anni fa. Come è accaduto per il Marxismo, finirà nel buco della memoria trascinando con sé tutte quelle teorie generate nel corso degli anni atte a giustificare un'economia pianificata centralmente, quell'esperimento partito ufficialmente nel 1907.

Il Keynesismo ha avuto il suo maggior fulgore negli anni della Grande Depressione Americana, spingendo il governo verso quei binari economici che erano in accorodo con la sua linea di sostenere un bacino privilegiato di attori economici. In questo modo, piccoli gruppi di persone connesse all'establishment centrale potevano adoperarsi per trarre beneficio dall'apparto statale che consentiva loro di vivere parassitando la maggioranza della popolazione. Credevano di poter direzionare a piacere tutte le variabili presenti nel mercato. Ovviamente si sbagliavano. Ogni sotterfugio della pinificazione centrale verteva principalmente sul calcio al barattolo. Al ritardo dell'inevitabile crollo di tale struttura fragile e debole. Il Keynesismo era la foglia di fico per le scelte sconsiderate di un manipolo di individui.

Quali erano quindi le soluzioni proposte da tale scuola d'economia? Fondamentalmente due: lo stato può prendere in prestito denaro e spenderlo (stimolo fiscale), e la banca centrale può creare denaro ed iniettarlo nell'economia (stimolo monetario). Ma i Keynesiani sono sempre stati ciechi su alcuni punti.

- Il Keynesismo è sempre stato fallimentare, controproducente e distruttivo.

- I mercati che vengono manipolati per essere direzionati a piacimento non segnalano più il rischio reale ed i prezzi reali.

- Il Keynesismo è incapace di riconoscere il costo d'opportunità: il denaro preso in prestito e scialacquato in "progetti-dolina" non può essere direzionato verso usi produttivi in accordo con le decisioni del mercato.

- Il Keynesismo non distingue tra progetti che rendono profitti ed investimenti improduttivi, i quali privano del bacino dei finanziamenti reali attività in possibile accordo con le scelte del mercato

- Il Keynesismo è incapace di riconoscere come l'azzardo morale istituzionalizzato sia l'inevitabile conseguenza dell'infusione di denaro gratis nel settore finanziario.

- Il Keynesismo è incapace di comprednere il fatto che denaro a tassi di interessi a zero distrugge il rendimento e la validità dei risparmi.

- Il Keynesismo non capisce la legge dei rendimenti decrescenti legata al debito pubblico.

Queste cecità sono i capisaldi su cui è stata costruita la società Occidentale in cui viviamo oggi. Il laissez-faire è stato lentamente sostituito dall'interventismo e dalla manipolazione dei mercati. Si pensava che questa strategia potesse essere portata avanti per sempre... sapevamo che non era così, oggi ne abbiamo la conferma finale. La manomissione operata da banche centrali e stati mondiali ha permesso all'attuale sistema di continuare a funzionare ancora per un po'. Ciò ha congelato la liquidazione degli invesitmenti improduttivi, portando ora il costo di questo congelamento a livelli praticamente insostenibili.

Gli USA, la zona Euro, l'Inghilterra, il Giappone hanno superato il punto di non ritorno. Come mai così tante nazioni hanno fatto gli stessi errori? Perchè siamo tutti immersi in un grande schema di Ponzi, e quando un anello debole inizia a traballare quello più forte lo salva tirando dentro lo schema sempre più partecipanti. La debolezza per tutte le nazioni deriva da due fattori principali: l'interconnettività del sistema bancario e il collasso del sistema assistenziale ed obbligazionario statale.

Il settore bancario è fallito. Ha in pancia debiti inesigibili, asset con un valore nominale (ma non quello reale) alto, capitale insufficiente, ecc. Le banche centrali delle varie nazioni si sono adoperate per sostenere artificialmente questo settore dell'economia impedendo che potesse andare giustamente in bancarotta e liberare, quindi, risorse in modo che altre entità avrebbero potuto beneficiarne ristabilendo una certa sincronia con el scelte dei consumatori. Il settore privato ne risente di questa politica sconsiderata.

Agli stati, invece, pare non importare affatto che la manomissione dei prezzi (attraverso infusioni di credito ad oltranza) abbia distaccato dalla realtà il calcolo economico. In questo modo le aziende non possono pianificare adeguatamente i loro invesitmenti e rischiano di incappare con maggiore frequenza in investimenti improduttivi, e dato che loro non hanno reti di sicurezza artificiali chiuderanno i battenti lasciando orde di disoccupati per le strade. Non solo, ma chi ha un lavoro se lo tiene stretto anche incappando in condizioni avverse sul lugo di lavoro. In una ctena senza fine di distrsioni, tutta la società viene influenzata dalla manipolazione iniziale del denaro.

Lo stato è restio a cedere potere e avendo un bacino di cittadini sempre inferiore da tassare (e un bacino di cittadini dipendenti da prestazioni assistenziali e pensionistiche in aumento), va incontro alla propria inevitabile morte.

IL MONDO DELLE FIABE KEYNESIANO: GLI "SPIRITI ANIMALI"

Keynes non era affatto un economista. Veniva interpellato come tale, ma non lo era. Il suo pensiero inciso sulla carta ce lo rivela. Infatti, ignorando la prasseologia, tentava di dare spiegazioni razionali e oggettive a fenomeni che in realtà erano soggettivi; inventò quindi i

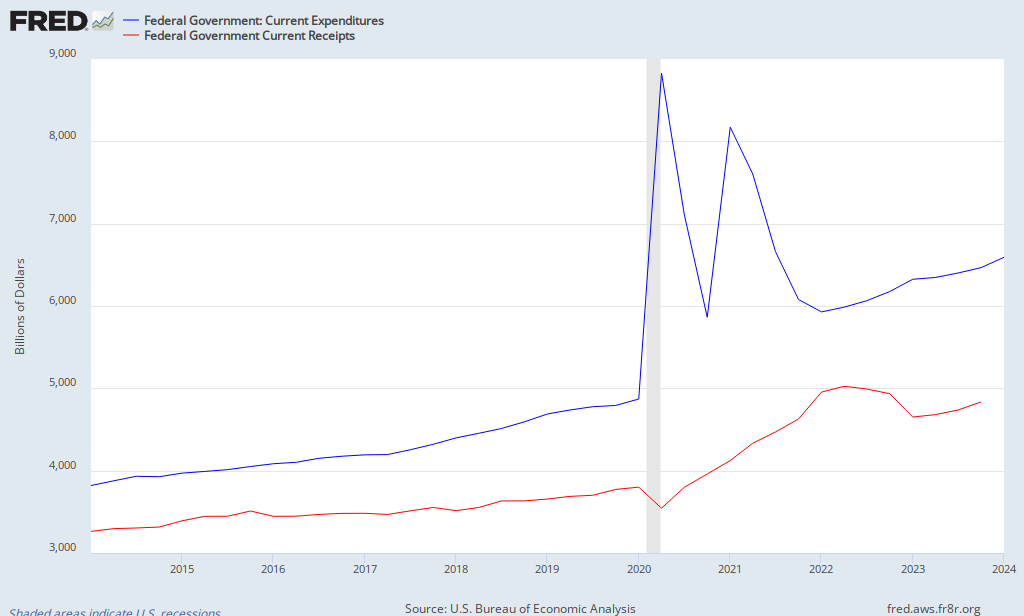

Il problema di oggi è che i vari pianificatori centrali del mondo stanno implementando politiche Keynesiane, aiutati anche da figure accademiche che giustificano le loro sconsideratezze sul panoarma economico. Un esempio su tutti, gli USA.

Questa è una situazione che la FED continuerà a sostenere. Questa è l'economia zombizzata che i pianificatori continueranno a promuovere al fine di salvaguardare interessi privilegiati.

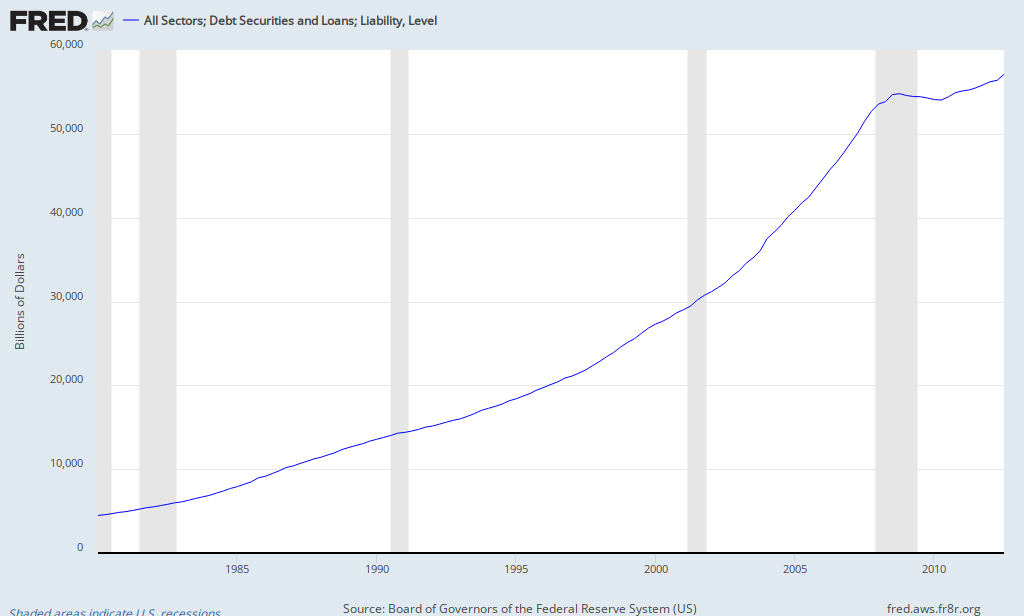

Durante gli ultimi 30 anni il denaro a buon mercato ha fatto lievitare i livelli di debito. Nel 2008 la bolla è scoppiata e il settore finanziario era sul punto di implodere. E', quindi, entrata in scena la FED (così come altre banche centrali nel mondo) che ha voluto "stabilizzare" la situazione economica. L'insostenibilità degli errori di questo settore è stata tenuta in vita artificialmente. Viene tuttora tenuta in vita artificialmente.

Il fallimento di questo settore avrebbe portato l'economia a raggiungere il fondo ed a liberarsi degli errori passati. Lasciare che il libero mercato pulisse e rimuovesse gli errori passati avrebbe consentito l'assorbimento delle entità fallite da parte di attività sane e il calo progressivo della disoccupazione con una creazione di lavori in accordo con le scelte del mercato.

La strada Keynesiana, invece, sta portando da un lato a picchi di debito sempre crescenti nel settore pubblico e ad una distruzione del mercato dei capitali dall'altra. Oltre ripagare i propri debiti, infatti, gli individui si trovano a pagare maggiori imposte a causa del ruolo più invadente che lo stato sta ricoprendo nel panorama economico, e questo non fa altro che far rimanere depressa l'economia. E' il classico Paradosso del Comma 22. La panacea per la depressione è la crescita, ma non ci può essere crescita perché l'economia è depressa e zombificata.

I processi di mercato sono stati letteralmente sospesi. I segnali di mercato non svolgono più il loro ruolo di segnalatori. Regna incontrstato l'intervento dello stato. Intromissione che è stata definita da molti come "senza precedenti." C'è un motivo.

Adottando, quindi, le giustificazioni Keynesiane come supporto per questo intervento nel mercato, si sono scatenate distorsioni a cascata che, come ricordato poco sopra, continuano a far rimanere depressa l'economia e a mandare falsi segnali agli imprenditori. Questo è estremamente deletero nel lungo termine perché danneggia il loro ruolo di creatori di ricchezza e posti di lavoro. La loro ricerca del profitto viene dirottata malamente in progetti senza alcuno sbocco concreto.

In questo modo, sono scoraggiati ad ampliare la loro attività o ad aprirne di nuove preferendo invece accumulare risorse per i tempi futuri dato il grado di incertezza che caratterizza l'ambiente economico. Incertezza aumentata esponenzialmente dalle nuove gabelle di uno stato in bancarotta. In questo clima, le banche non prestano e gli individui non hanno intenzione di accendere nuovi prestiti. Questa situazione di stallo ha creato una tregua.

Le persone tendono a risparmiare di più ed a ripagare i propri debiti. Ma secondo la terminologia Keynesiana saremmo finiti in una "trappola della liquidità."

IL MONDO DELLE FIABE KEYNESIANO: LA TRAPPOLA DELLA LIQUIDITA'

Per Keynes la trappola della liquidità era un evento in cui consumatori in preda al panico tentavano di risparmiare di più e consumare meno. Secondo lui i consumi minori avrebbero danneggiato le imprese e la loro produzione, nonché i posti di lavoro ad essi connessi. Ma come ci si potrebbe aspettare dall'economista Inglese, si scorda della parte "umana" della faccenda pensando di avere a che fare con degli scacchi su una scacchiera da muovere a piacimento. Le persone accumulano risorse per un motivo preciso, non lo fanno irrazionalmente. Non solo, ma il risparmio è un fenomeno incoraggiante all'interno di un'economia di mercato.

Se le persone riducono i consumi (assecondando segnali di mercato non manipolati), i prezzi calano. In questo modo tutti i tipi di risorse e beni diventano progressivamente a buon mercato, incluso il lavoro, e il potere d'acquisto del denaro messo da parte aumenta. Tutta l'euforia gonfiata dal precedente boom, viene sgonfiata da questi aggiustamenti fino ad un livello in accordo con le scelte del mercato. Il debito viene ripagato e il flusso di risparmi viene restaurato in un'economia che può tornare a crescere. Questo processo è lo spauracchio di ogni Keynesiano: la deflazione.

Mark Thornton ha diagnosticato questa fobia con il seguente nome: apoplithorismosphobia. Ogni Keynsiano ne è affetto. Ogni pianificatore centrale ne è affetto. Ed è per questo che implementano politiche opposte come salvataggi, pacchetti di stimolo e inflazione, andando a perturbare malevolmente il processo di mercato che necessita di sani segnali economici per funzionare senza intoppi. In questo modo si "falsano le carte." A catena saltano tutti i processi che coordinano le varie attività sul mercato e la piniaficazione centrale tenta di sostituirsi arrogantemente alle decisioni di milioni e milioni di individui, avendo la presunzione fallace di poter direzionare sapientemente le redini del mercato.

Nel mondo Keynesiano, quindi, l'effetto salutare del risparmio è estremamente procrastinato; gli individui possono diventare dei risparmiatori per tutta la loro vita. Ciò è particolarmente vero in quei disastri economici rappresentati dalla Grande Depressione, dalla stagflazione degli anni '70 negli Stati Uniti e dalla bolla Giapponese.

In queste occasioni, una sana pulizia operata da un libero mercato è stata ripetutamente negata. Mentre si potrebbe inorridire alla parola "bancarotta," in realtà è un processo assolutamente ordinato e risolutivo. Utilizzando il Keynesismo come foglia di fico, si sono salvaguardati interessi privilegiati connessi con l'establishment e preziosi per la sua affermazione sulla popolazione. L'azzardo morale ha permesso l'emersione di questa convinzione illusoria: esistono pasti gratis. Scioccamente, non si è visto al lato "nascosto"di questo compromesso: non esistono pasti gratis, nella realtà. Ogni azione ha il suo prezzo.

IL MONDO DELLE FIABE KEYNESIANO: LE FATINE DELLA MMT

Ma le favole Keynesiane non sono le uniche che popolano l'ambiente economico di oggi. Negli ultimi tempi è avanzato un nuovo movimento che si rifà principalmente al Keynesismo con echi che richiamano John Law ed il Chartalismo. Sto parlando della Teoria Monetaria Moderna. Così come i Keynesiani, anche la posizione degli MMTers soffre di allucinanti frivolezze legate ad un mondo dei sogni degno della mente dei fratelli Grimm. Secondo la MMT i livelli del debito pubblico non sono preoccupanti perché gli stati possono emettere moneta e ne possono emttere in quantità crescenti.

Ma solo perché gli stati possono sempre stampare la propria moneta per ripagare il proprio debito, non vuol dire che lo faranno. Può accadere che ricorrano a programmi di austerità e default parziali o totali. Perché? Perché ciò che gli stati non possono garantire è il valore che avrà il denaro che stampano. Nell'economia reale i partecipanti al mercato determinano questo valore, ovvero, gli individui in generale ed i creditori (come la Germania, ad esempio), e loro sono molto spaventati dall'inflazione e dagli aumenti nell'offerta di moneta. La pattumiera della storia è piena di cartaccia monetaria fallita, dove gli attori economici hanno perso fiducia in quella determinata valuta.

Inoltre, la pratica dello "stampare moneta" ha sempre creato tensioni. Come è accaduto di recente tra USA e Cina. A causa delle politiche monetarie allentate, la Cina ha deciso di defilarsi dal comprare ulteriore debito USA e ha pertanto operato un assalto agli sportelli dello zio Sam aspettando la maturazione del debito in suo possesso. E data la situazione precaria in cui versavano gli USA, la FED è dovuta ricorrere a qualsiasi escamotage per assicurarsi che il Tesoro piazzasse sempre la sua cartaccia.

Anche se la FED stessa non si è impegnata in prima linea (almeno non ancora col QE3/4) ad acquistare la cartaccia obbligazionaria, c'hanno pensato le banche commerciali con parte delle riserve in eccesso. Questo per dire che bisogna prestare attenzione alle decisioni che vengono prese in campo monetario, e le teorie della MMT nel mondo reale non trovano riscontro dato il loro potenziale distruttivo. (Per una maggiore confutazione di questa sedicente teoria "moderna" cliccate qui e qui.)

Ma qualcuno potrebbe obiettare che gli USA possono non curarsene allo stesso modo perché detengono la valuta di riserva mondiale. Certo, ma per quanto ancora?

IL MONDO DEGLI ORRORI KEYNESIANO: LA REALTA'

In questo contesto, il mondo economico di oggi continua a dibattersi tra sofferenze, boccate d'ossigeno ed ulteriori sprofondamenti. La causa principale di questa situazione, come abbiamo appreso lungo il corso di questo articolo, è la mancata pulizia del mercato di quegli investimenti improduttivi e in disaccordo con le scelte di mercato. Ovvero, il settore bancario. Le banche sono interconnesse tra di loro da prestiti transfrontalieri e interbnacari, rischi di controparte nei derivati e da ipoteche delle garanzie. Queste ultime sono di proprietà di terzi e vengono usate e ri-usate anche senza la loro conoscenza. La loro capitalizzazione è insufficiente per coprire tutte le perdite di cui soffrono i loro bilanci. Basti pensare alla Grecia.

Questo rischio sistemico coinvolge anche default di paesi sovrani, con significativi cali di valore delle garanzie e con fallimenti a catena nei mercati dei derivati. Ormai il sistema bancario è diventato un malato terminale attaccato al supporto monetario artificiale della banca centrale. Insieme agli stati di cui fanno parte si rimbalzano la palla del fallimento, sfruttando, senza guardare ai costi di quello che ciò comporti, i cittadini come garanzia collaterale ultima per restare ancora in attività.

L'eurozona è ancora immersa in una crisi economica e finanziaria, e la BCE attraverso Draghi ha fatto sapere (nella sua ultima conferenza) che non smetterà di assecondare la politica accomodante che finora ha caratterizzato le sue mosse da quando è Presidente di tale istituto, in modo da evitare che i problemi della Grecia si ripetano di nuovi in qualche altro paese. Eppure Cipro sta facendo la stessa fine. Per non parlare della Spagna che ultimamente ha operato un raid nei fondi pensione per sostenere il suo stesso debito.

L'Europa è al di là della redenzione e lo zio Mario non ha fatto altro che claciare il barattolo. Prima di tutto rimpinguando le casse delle banche affinché potessero sostenere i governi in bancarotta, in modo che questi ultimi potessero sostenere le banche fallite. La necrotizzazione dell'economia Europea continua. Nel 2013 è probabile che vedremo i problemi combinati di Spagna, Italia e Francia iniziare ad indebolire il valore dei propri debiti pubblici. I loro bond sono sopravvalutati e devono la loro credibilità solo alla BCE. Il sistema bancario Europeo è sotto-capitalizzato e già in bancarotta per le questioni reali.

Con un triliardo di debito pubblico il nuovo governo del Giappone sta forzando la BoJ a finanziare il proprio deficit attraverso il continuo QE. I risparmiatori stanno invertendo la loro classica propensione all'accumulo entrando in un deficit commerciale in sviluppo. A questo proposito il Giappone pare proprio entrato nell'ultima fase del crollo economico, iniziato precisamente alla fine degli anni '80.

Inghilterra e USA affrontano gli stessi problemi dal punto di vista fiscale e dei programmi assistenziali. In più, c'è la nuova bolla dei subprime che si trova sulla testa di Bernanke. Il mancato aumento dei tassi di interessi renderà molte aspre le conseguenze derivate dalla stampa sconsiderata di denaro.

CONCLUSIONE

Il Keynesismo dovrà affrontare infine tutte le contraddizioni su cui ha fondato il suo metodo d'analisi della situazione economica odierna. Le sue spiegazioni di come le cose si stanno svolgendo al giorno d'oggi ricordano un uomo che tenta di arrampicarsi su una lastra di vetro. Digrignando i denti si sforza di raggiungere l'apice, ma finisce sempre a terra col classico rumore di unghie sui vetri ad accompagnare il suo fallimento.

L'establishment accademico Keynesiano osserva gli sviluppi economici del mondo e plaude alle scelte intraprese dai pianificatori centrali. Sorrisi e pacche sulle spalle fanno da padrone. Sono tutti segni seguiti da un certo timore di fondo, dato il panorama economico restio a riprendersi nonostante tutte le loro ricette siano state a più riprese implementate. Il 2013 acuirà tali timori con i rendimenti dei bond della zona Euro in ascesa, lo scoppio di varie bolle (es. studentesca negli USA), il deterioramento dei mercati dei derivati, il guasto progressivo dell'economia Giapponese, ecc.

Fate le vostre scommesse.

Keynes avanzò la semplice idea che i governi moderni dovrebbero agire come il Faraone. Dovrebbero condurre politiche fiscali e monetarie anticicliche. Negli anni dell'abbondanza, dovrebbero immagazzinare eccedenze. Negli anni di magra, dovrebbe aprire le porte dei granai in modo che la gente possa mangiare. Questo sembra abbastanza ragionevole,

RispondiEliminaRead more: http://johnnycloaca.blogspot.com/2012/11/la-strada-per-linferno-e-lastriaca-di.html#ixzz2Hl5jgMTm

Ma keynes era come ce lo descrivono i keynesiani? quanto di lui è stato strumentalizzato e reso eccessivo? perché se da una parte era filogovernativo e diffidava del mercato, dall altra sembrava pragmatico e flessibile, mai sarebbe, mi pare, arrivato a sostenere debiti del 100% del pil.

quanto al resto, che fare? dire ai depositanti "i vostri risparmi sono in cenere"? ed a che pro, se po le regole restano le stesse : "lacci e laccioli" (lo sento da quando sono nato), denaro fiat, pianificazione, nuovo deficit...

Ciao gdbarc.

RispondiEliminaCome credo di aver detto in altre occasioni, Keynes era solo l'ennesimo pollo disposto a farsi spennare dall'establishment statale. Le sue teorie sono state utili finanto che fossero andate a giustificare l'operato del governo, o il suo intervento per salvaguardare determinati interessi. Ad oggi, le cosiddettte scelte senza precedenti hanno l'impianto Keynesiano di fondo ma vanno ben oltre le "ricette" dell'economista inglese.

Così come parecchie altre persone, Keynes ha avuto la malaugurata idea che i pianificatori centrali l'avrebbero ascoltato su ogni aspetto della sua teoria. Credeva ingenuamente che quella tigre dagli occhioni dolci non sarebbe scappata se avesse lasciato aperta la porta della gabbia. E invece...

System failure

RispondiEliminacome alla fine di Matrix.

Mises è Morpheus. Chissà chi è Neo.

Grande!!!!bell'articolo!!!!

RispondiEliminaOra vediamo come finiscel'esperimento giapponese!!!!

Tkk

Ciao

RispondiEliminanon C'è un solo partito che voglia ridurre il peso le dimensioni il potere delle burocrazie centrali dello stato. Di quelle in grado di ostacolare qualsiasi trasformazione. Di quelle in grado di passare indenni anche nei regime change in ogni parte del mondo.

Di quelle che tengono segrete anche le ciftr realmente assegnate e le destinazioni.

Chiunque si voti possiamo sperare di influire solo e minimamente su alcuni aspetti formali che possono complicare o condizionare la nostra individuale vita quotidiana.

Per il resto nulla cambia. Gattopardescamente. Come sempre. Tutto il resto è utopia.

Alla fine, se deciderò di partecipare all' inganno del voto democratico, dovrò votare pensando SOLO in termini economici.

RispondiEliminaCon la consapevolezza che sceglierò tra statalisti. Tra parassiti. Tra sfruttatori del mio lavoro e tra ladri del mio denaro sudato. Tra interventisti . Tra svalutatori del potere d'acquisto. Tra imflazionisti complici di banche manipolatrici. Tra tassatori irriducibili.

Potrò solo scegliere superficialmente. Ma il nostro destino è segnato. Non ci sono dubbi.

Anche la nostalgia della libertà individuale verrà dimenticata.

Ciao Andrea.

RispondiEliminaStanno facendo campagna elettorale a tamburo battente e la gente non ha la minima idea di cosa voglia. Li hanno messo in testa che le cose funzionano in un solo modo. Tutti (da destra a sinistra) a invocare più stato, battaglie contro la criminalità, soluzioni drastiche e repressione; la conseguenza è che se uno ti piazza i carri armati in tangenziale o ti scheda le impronte di tutti, passa come il paladino della giustizia e il difensore del cittadino inerme.

Tutto ciò dovrebbe farci riflettere su quali siano i reali obiettivi dello stato moderno e sulla sua propensione a premiare chi più si avvicina alla figura del dittatore...

Concordo. Parlo con gente di tendenza comunistoide o fascistoide e tutti e due vogliono azioni brutali verso il nemico del momento. Pena di morte. Soluzioni spicce. Altri sono solo moralisticamente indignati e pronti ad affidarsi al più serio truce. Altri votano solo contro. Altri ancora puntano solo ad intrattenere relazioni di interesse col potente temporaneo locale o nazionale.

RispondiEliminaLa libertà? Una fandonia da fancazzisti. Una reliquia barbarica.

Se devo star male io devono piangere tutti. Distribuzione della miseria e della sofferenza. Solo questo conta durante una crisi terminale come questa.

la questione burocrazia è oramai una questione dell europa ed un sottoprodotto dell impostazione "canalizzatrice" della legislazione. non solo divieti, ma soprattutto "prescrizioni": le leggi danno questo messaggio: "le cose si fanno cosi" " al massimo si fa una cosa nella vita" "i flussi finanziari vengono immessi nei veicoli che fanno quelle cose, e nel modo in cui, la commissione ha deciso si devono fare. questo conduce all ingessamento delle risorse. in italia in questo quadro sono abili ad incasinare tutto ancora di piu, d altra parte governare l italia, per natura, territorio, disomogeneita, complessita, è piu difficile che l olanda ed il lussenburgo.

RispondiEliminaed allora chi si vota? a sinistra per l incompatibilta tra vendola e monti, i cui voti saranno, ci sara il solito psicodramma e la crisi di governo. monti avra il suo 10% e sara l ago della bilancia. berlusconi è un comico, tipo grillo, ma forse è quella la parte da votare (penso a 3l di tremanti) per tentare di "obbligare" la coesistenza di federalismo e liberalismo (all italiana, certo, e quindi fasullo) con l istituzionalita di monti (solo cosi in europa non ci sarebbe la levata di scudi antipopulista) dando a monti il ruolo di stemperare il puttanismo, conferendo una parvenza di serietà. insomma, si annullerebero tra loro nelle loro piu deleterie parti. se moti e bersani non si ostacolano (e cio è male) ed infine cadono, berlusconi e monti si ostacolano (e cio è bene) ma resistono: potrebbero coesistere nel tempo, non ci spennerebbero vivi (forse). con bersani, ci sara crisi dopo un po, ma prima ci leveranno tutto il levabile. che ne dite?

Ciao Gdbarc

RispondiEliminail tuo discorso è chiaro. Io parlo delle burocrazie centrali. Non della burocrazia in generale. Parlo di uffici romani di altissimo grado gerarchico. Di quadri dirigenziali apicali ministeriali. Di quegli altissimi funzionari dello stato che sono in grandissima porte sconosciuti ai più ed inamovibili qualsiasi governo ci sia o addirittura regime change.

RispondiEliminaFantastico, però io ti avevo preceduto, buttandomi in due colossali maratone di scrittura contro Keynes. Ma tranquilli: è pensiero austriaco.

http://reginadigiove.wordpress.com/2012/05/02/la-crisi-ha-un-colpevole-john-maynard-keynes-sono-state-le-sue-idee-luciferine-a-scatenare-il-cancro-in-metastasi-del-debito-pubblico-e-delle-bolle-speculative-se-avessimo-dato-retta-a-friedrich-vo/

http://reginadigiove.wordpress.com/2012/05/27/il-keynesismo-selvaggio-uccide-impara-a-difenderti-seconda-parte-del-viaggio-nel-mondo-dei-tassi-di-interesse-e-del-debito-pubblico/

A parte questo, segnalo questo video che a me appare delirante. Mascola cose vere (ciclo di boom e bust causato dall'abbassamento dei tassi di interesse a partire dal 2001, moltipicatore monetario ecc.) a conclusioni fantasiose: la crisi sarebbe orchestrata dal complotto mondiale dei finanzieri e dei banchieri. A si? Insomma, se le inventano tutte pure di distogliere la gente dal vero nemico: lo stato keynesiano. Il problema è che c'è gente che queste fanta-teorie le prende sul serio. Magari il buon johnny Cloaca potrebbe dargli una occhiata e smontarlo per benino.

Grazie:

http://www.youtube.com/watch?v=AsoYXIDVQQw

Ciao regina

Eliminacconoscevo i tuoi post perché ti avevo scoperta dal chicagoblog su cui intervenivi ogni tanto.

Il keynesismo però è stato la copertura ideologica culturale di pratiche stataliste precedenti e preesistenti. Francesco ci ha sempre indicato il panico del 1907 come movente per la creazione della Fed (cartello delle grandi banche commerciali volto a garantirne la solvenza in caso di difficoltà. Una vera e propria assicurazione contro il giusto fallimento da attività errate). Statalismo, cioè interventismo politico e/o clientelare nel mercato, e monopolio del denaro da parte delle banche centrali sono la causa della crisi irreversibile in cui ci troviamo. Crisi morale prima che economica perché la moneta disonesta ha permesso azzardo morale alla grande finanza ed ai politici irresponsabili dello stato sociale.

Derivati in quantità enormemente superiore agli asset reali e deficit spending/debito pubblico infinito.

Ciao regina.

RispondiEliminaHo trovato distensivo la lettura dei due articoli che hai presentato. Sai, in mezzo al marasma confusionale che vige tra la popolazione, osservare che ci sia qualcuno che stia raccogliendo e mettendo a frutto gli insegnamenti Austriaci è di buon auspicio. (Ho aggiunto il tuo blog alle Regioni Confinanti.") Vedo anche che ci sono delle mie conoscenze tra i commentatori. :-)

Poi ho dato un'occhiata al video e capendo dove voleva andare a parare ti offo la solita saggezza dello zio North: Il mito di una recessione architettata.

Grazie ad Andrea e Francesco per l'attenzione. Quando avrò tempo e voglia di scrivere, cercherò di attaccare nei limiti delle mie possibilità (non ho studiato economia) la teoria del grande complotto massonico-finanziario.

RispondiEliminaIn fondo, questi teorici del complotto non si accorgono di fare lo zelig: vedi la parte in cui quel sommo economista sostiene che le banche avrebbero architettato la crisi dei subprimes per incamerare gratis le case dei loro clienti. Ha ha ha, che ridere! Ma che se ne fanno le banche di tutte quelle case, se nessuno le compra? E se è vero che siamo nelle mani delle banche, perché le banche "too big to fail" soo falite e sono tenute in stato di vita apparente dallo stato?

Ciao, vado a leggere il testo linkato

P.S.

In effetti è un po' che non commento sul Chicago blog, ma devo tornare a farlo: è lì che si conoscono le persone giuste. Solo che non ne potevo più della saccenza e degli insulti di quel Tizzi, che la fa da padrone in quel blog.